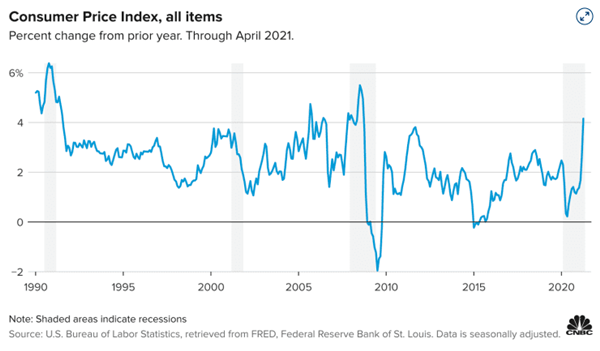

随着北半球正式迈入夏季,与温度计上的数字一同攀升的,或许还有各国的通胀指标。北京时间周四20:30,美国劳工部将公布5月消费者物价指数(CPI),这一数据无疑将成为全球金融市场的焦点所在。

道琼斯调查的经济学家预计,5月份CPI和核心CPI环比料将双双上涨0.5%。而在同比数据方面,5月CPI年率料将大幅上涨4.7%,创下2008年秋季能源价格飞涨导致通胀飙升以来的最高水平。不包括食品和能源在内的核心CPI年率涨幅也料将达到3.5%,创28年来最大增速。

此份CPI数据发布之际,正值投资者激烈争论物价上涨究竟是像美联储认为的那样是暂时的,还是更为常态且持久的。如果是后者,人们的担忧是,央行将被迫放弃宽松政策。宽松政策在此前帮助维持了低利率,增加了市场流动性,并为股市上涨提供了源源不断的动力。

而从时间点看,今晚的CPI数据也将是美联储下周货币政策会议前最后一批重量级的经济数据之一。

聚焦CPI:4月“4时代”、5月“5时代”?

此前,美国劳工部在5月12日公布的数据显示,美国4月份CPI年率上升4.2%,超过3.6%的市场预期,正式迈入“4时代”。当月的数据不仅远超美联储2%的目标,也创下了2008年9月以来最大增幅。此外,美国4月核心CPI年率也大增3%,创下1996年1月以来最大增幅。

美国通胀数据在4月迈入“4时代”的现实,令不少业内人士对5月CPI会否马不停蹄迈入“5时代”,感到忐忑不安。

“数据或将依然火爆,可能高达5%,”独立会计事务所Grant Thornton首席经济学家Diane Swonk表示,“从总体趋势来看,最糟糕的情况料将出现在第二季度。当你剔除极端情况时,看看它是什么样子将会很有意思的。我认为我们仍然会有一个火热的夏天——从机票到酒店的所有东西都会涨价。”

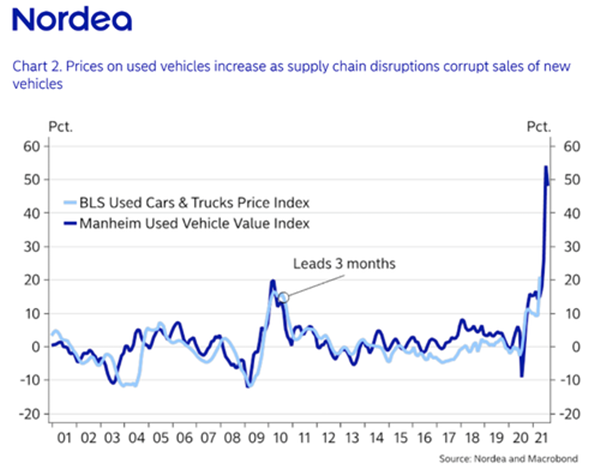

在今晚的数据公布前,目前已经有一些证据表明5月的CPI可能存在爆表的风险。伴随着美国经济复苏的进程和持续的供应紧张,全美二手车价格在近几个月不断飙升。曼海姆(Manheim)提供的二手车指数显示,二手车和卡车的价格预计将在5月或6月进一步攀升,同比涨幅可达50%,而这方面价格的飙涨恰恰美国4月CPI数据迈入“4时代”背后的最大推手。

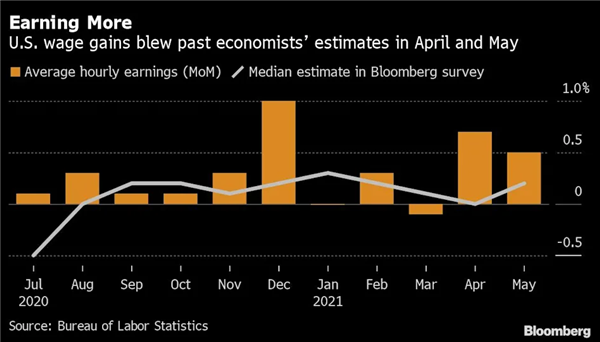

此外,上周五公布的非农报告显示,美国5月平均小时薪资连续第二个月高于预期。许多雇主提高工资或发放奖金以吸引人才,这增加了可怕的“工资-物价螺旋上升”的可能性。该经济学理论认为,更高的工资会刺激更多的支出增长,从而使产能紧张并推高企业成本。公司将不得不提高产品价格,员工会要求更大加薪幅度以弥补生活成本上升。

穆迪分析公司(Moody 's Analytics)首席经济学家Mark Zandi表示,他预计5月份核心CPI将跃升0.6%,同比则将上涨3.65%,”他说。“上一次达到如此高的水平还要追溯到1992年7月。”

荷兰国际集团(ING)首席国际经济学家James Knightley则预计,“5月份消费者价格指数可能较上年同期上升4.8%,核心CPI将由3%上升至3.3%。就前者而言,这将是2008年以来的最高通胀水平(当时油价飙升至146美元/桶),而就核心通胀率而言,这将是1993年以来的最高水平。”

距离6月决议不到一周 美联储料将密切关注

目前,距离美联储下周三的利率决议发布,已仅剩下不到一周的时间。可以预见,此份美国5月CPI数据的具体表现,很可能将成为届时美联储货币政策会议时的重要决策依据。

随着美国国内疫苗接种量的增加、新冠疫情威胁的减弱,关于何时讨论缩减购债,美联储内部目前已经出现了不同声音。过去几周,至少五位美联储官员已经暗示,准备开始考虑有朝一日需要缩减QE计划,但更多联储官员仍表示,他们将容忍2%左右的平均通胀目标。

富国银行(Wells Fargo)债券策略师指出,美联储官员料将密切关注最新的数据,寻找经济重新开放带来的明显价格上涨以外的趋势。该行在一份报告中写道,“机票、酒店和活动门票价格普遍大幅上涨,导致了4月份CPI走高。但这些类别不过是收复了去年出现的跌幅,如果只是这些领域的物价上涨继续加速,美联储不太可能受到影响。租金、业主等价的租金和医疗服务(合计占核心CPI篮子的50%)的通胀仍被抑制。”

投行高盛也认为,目前美国通胀数据上行只是短期内由异常值所驱动,长期内上行空间有限。

不过即便如此,依然有不少业内人士在本周对通胀前景发出了警告,认为美联储届时可能来不及转向。前美联储副主席唐纳德·科恩周二就表示,他担心美联储无法很好地应对通胀加速上升这一日益严峻的威胁。通胀存在上行风险,美联储去年采纳的新货币政策框架增加了物价加速上涨的可能性,危险在于美联储最终将不得不更大幅度、更快地提高利率以控制通胀。

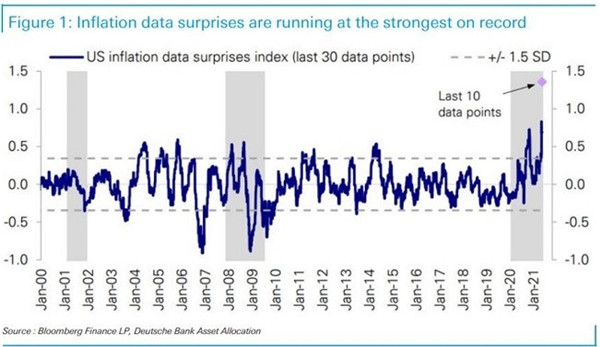

德意志银行首席经济学家Jim Reid在其最新研报中也指出,该行的一项美国通胀数指标已经达到了20年新高,证明美国通胀可能并不是暂时的。如德银制作的下图所示,该行的“美国通胀数据意外指数”自去年新冠疫情期间触底后一路走高。Reid解释称,尽管人们很容易把通胀飙升归咎于暂时性因素,但实际上这些因素都是已知的,也可以被纳入预测之中。因此,“美国通胀数据意外指数”的飙升表明通胀冲击比经济学家想象的更大。

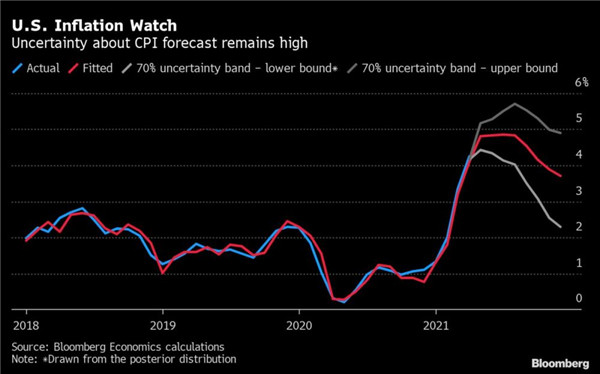

彭博经济研究则拿出了前美联储主席伯南克的一个学术模型,借助其来预测美国的通胀前景。其结果显示,5月份消费者物价指数同比涨幅料达4.8%,随后保持在该水平直至8月份,年底再逐渐跌回至3.7%,这与“暂时性”通胀的观点一致。但是,模型的预测有较大的不确定性,围绕核心预测的70%不确定性区间上端显示,CPI可能最高达到5.5%,年底仍然接近5%。

金融市场屏息以待:股债汇市场静候数据出炉

对于股市而言,温和的通货膨胀是件好事,尤其是对那些可以通过提高商品价格,来应对成本上升压力的公司来说。然而,当通胀变得过热并侵蚀利润率时,这就将可能变成一场灾难。

美国股市周三小幅收低,盘中在平盘上下拉锯,市场人士正等待通胀数据以寻找美联储可能何时收紧其鸽派货币政策的线索。Horizon Investment Services首席执行官Chuck Carlson称,“就消息面而言,现在是一段休眠期,财报季已经过去,人们正在等待周四的CPI数据,所以市场表现不一,主要股指没有多少变动。”

Lazard资产管理公司美国股市主管兼多元资产投资联席主管Ron Temple表示,“短期数据还无法告诉我们通胀走高是否会是暂时的,要弄清物价上涨是否只是暂时的,可能还需要几个月的时间。”不过,Temple也承认,远高于预期的火爆CPI读数,将对股票和债券市场构成负面影响。

Temple称,他预计未来几个月通胀上升不会破坏股市的稳定,尽管有债市专家认为美联储可能会更快退出购债计划。“我认为美联储会保持镇静。他们说得很清楚,且评论是前后一致的。我认为美联储主席鲍威尔在‘暂时性’表述方面做得很好”。

值得一提的是,在本周的CPI数据出炉前,无论是美元还是美债收益率近期均出现承压。10年期美债收益率在隔夜纽约尾盘大跌6.3个基点报1.495%,盘中稍早一度低见1.472%,创近1个月新低。美元指数则继续在90关口附近的低位承压。这两个市场似乎很能接受美联储通胀攀升只是暂时现象的说法,而且一年前新冠疫情重创物价,造成“基数效应”扭曲数据的情况也可能接近顶峰。

ForexLive首席外汇分析师Adam Button表示,开始引起投资者共鸣的信息是,央行决策者将“对短期物价高涨不以为然”,这导致美元走低。短期内通胀数据将比他们预期的要高,但央行对暂时性通胀的共识坚如磐石。”

三菱日联(MUFG)美国宏观策略主管George Goncalves则指出:“投资者正在为收益率意外下滑寻找解释,肯定存在空头回补。我认为我们正在经历的是对情况的重新思考。我们正在经历经济活动的高峰,通胀的高峰,市场应该向前看。”