9月28日,吉利汽车控股有限公司(简称“吉利汽车”)在科创板IPO的申请获批,拟募集资金高达200亿元,计划用于新车型产品研发项目、前瞻技术研发项目、产业收购和补充流动资金。

吉利汽车是国内汽车自主品牌的龙头企业,拥有吉利、几何、领克等几个品牌,跟国内其他车企相比较,吉利汽车拥有诸多让人关注的亮点,其优势已经被很多人所知。不过,吉利汽车并非完美无缺,在其招股说明书(上会稿)中,《红周刊》记者就发现一些小的瑕疵。

巨额无形资产与固定资产的弊端

吉利汽车招股书披露,在本次IPO拟募集200亿元当中,吉利汽车计划将其中的80亿元和30亿元分别用于新车型产品研发项目、前瞻技术研发项目等两个研发项目,也就是说,通过百亿元研发投入,很可能会大大增加无形资产。

实际上,吉利汽车的合并资产负债表显示,2019年年末和2020年6月末,无形资产账面价值已经高达140.46亿元和142.91亿元,是其非流动资产中金额大小仅次于固定资产的项目。同期,固定资产账面价值也高达240.98亿元和240.91亿元。

由此合计可知,吉利汽车近一年及一期的无形资产及固定资产账面价值达到381.44亿元和383.82亿元,占同期总资产的35.43%和35.71%。从金额上看,数百亿元的无形资产和固定资产不是一般企业可以企及的,而从占总资产的比例来看,这两项长期资产在吉利汽车的资产比重也很大。

众所周知,对于吉利汽车这样的大型车企而言,拥有巨额的固定型资产与无形资产是参与市场竞争的前提,从某些方面来讲,这也体现出吉利汽车的实力。然而不可忽视的一面是,数百亿元的无形资产与固定资产也会带来不小的负担。

2019年,吉利汽车的折旧与摊销高达38.31亿元,而2020年1~6月,仅半年的时间就产生了25.66亿元的折旧与摊销费用。在这两个期间,吉利汽车的净利润分别为82.85亿元和23.30亿元。将折旧与摊销的费用跟净利润做对比,吉利汽车数百亿元的无形资产与固定资产所带来的压力就显而易见了。

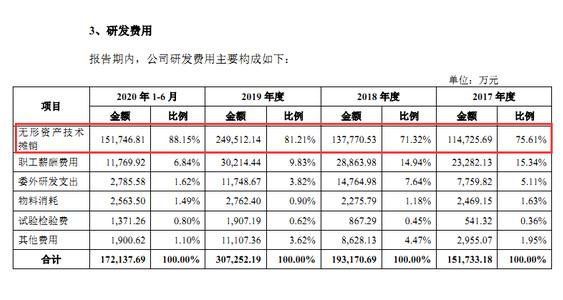

值得一提的是,无形资产的摊销直接影响了吉利汽车的研发费用情况。在2017年至2020年1~6月的这段时期,研发费用中的无形资产技术摊销费用极高,2019年高达24.95亿元,占全年研发费用的81.21%,而2020年上半年为15.17亿元,比2018年全年的13.78亿元摊销额还高出不少。

此外,折旧与摊销费用还影响了吉利汽车的营业成本。在2017年至2020年1~6月的这段时期,其两项主营业务当中,汽车销售业务的主营成本分别包含了15.43亿元、22.56亿元、23.68亿元和11.59亿元的制造费用,而该项费用主要就是折旧与摊销费用。同期,零部件销售业务中的制造费用也出现明显的增长,从2017年的0.09亿元增长到2019年的2.21亿元和2020年上半年的1.31亿元。

投入是否已达极限?

在目前无形资产与固定资产账面价值已经高达数百亿元的情况下,吉利汽车本次在A股IPO拟募集的200亿元资金当中,计划将110亿元投入到研发项目。或许这仍然有必要投入,但追加投入百亿资金是否合理却是值得商榷的事。

不可讳言,企业的研发投入及固定资产投入跟利润之间存在一种边际递减的规律。也就是说,企业的固定资产与无形资产投入有其一定的限度,不是越多越好。那么,吉利汽车是否已经接近甚至达到该限度了?虽然对此是不太容易判断,但吉利汽车的一些迹象已经略显其中的“低效”。

例如,2019年和2020年1~6月,吉利汽车的营业收入为981.39亿元和371.21亿元,同比分别下滑8.57%和21.96%,而同期归母净利润下降幅度更大,分别为下降了34.09%和42.79%。当然,这并不是吉利汽车个别情况,受宏观经济环境和产业环境的影响,即使有巨额的无形资产与固定资产,也难以抵挡大趋势的影响。

2017年至2020年1~6月期间,吉利汽车的主营业务毛利率分别为19.71%、18.77%、15.80%和15.68%,呈现出不断下滑的态势。很明显,这跟吉利汽车不断加码无形资产与固定资产的投入呈完全相反方向的变化。

具体而言,2017年吉利汽车每卖出一部车就获得1.43万元毛利(平均单价为7.35万元,平均成本为5.92万元),而到2020年上半年,卖出一部车仅获毛利0.98万元,已不足万元。也就是说,大额折旧与摊销侵蚀了利润,并未体现出加大无形资产与固定资产投入所带来的优势,如此情况就让人不禁质疑其在这两个方面的投入是否已达极限。