5月12日,记者获悉,2020年信托公司行业评级的初评结果已于日前陆续向相关公司下发。

据可靠信源透露,已经确定拿到A评级的信托公司包括:中信信托、平安信托、重庆信托、华能信托、华润信托、建信信托、上海信托、百瑞信托、粤财信托、外贸信托和五矿信托等。

有信托公司从业人士告诉《国际金融报》记者,上述评级是由信托业协会根据相关标准进行评判的,并不对外公布,信托公司基本上只知道自家的评级情况。在终评结果出来前,后续还有申诉期以及信托部的审批。

那么,从近两年来看,行业评级结果呈现怎样的特点?有无变化?

谁拿到了“A”

据可靠信源透露,在2020年信托公司行业评级初评结果中,已经确定拿到A评级的信托公司包括:中信信托、平安信托、重庆信托、华能信托、华润信托、建信信托、上海信托、百瑞信托、外贸信托、五矿信托和粤财信托等。

2019年信托行业评级初评结果为A类的公司包括:中信信托、重庆信托、华能信托、华润信托、中融信托、建信信托、百瑞信托、交银信托、上海信托、外贸信托、兴业信托、国投泰康信托和西藏信托等。其中,建信信托、国投泰康信托、西藏信托在近两年A类信托公司数量一定程度上有所缩水的情况下,逆势“由B升A”。

某南方地区大型信托公司从业人士对《国际金融报》记者表示,今年公司行业初评结果为A类,和去年一样。去年以来,信托行业整体展业情况以控制风险为主,公司风格方面也更加注重稳健。

某北方地区大型信托公司人士认为,业绩长期稳定性是真正判断一个公司好坏的标准之一。行业评级较高的信托公司往往具有业绩稳健、盈利模式可复制和风险可控的特点。

“因此,对于能够多年保持A类评级的信托公司来说是非常不容易的。”该人士对《国际金融报》记者进一步指出,在目前的展业环境下,获评A类的信托公司也要进一步努力,行稳致远。

行业+监管评级

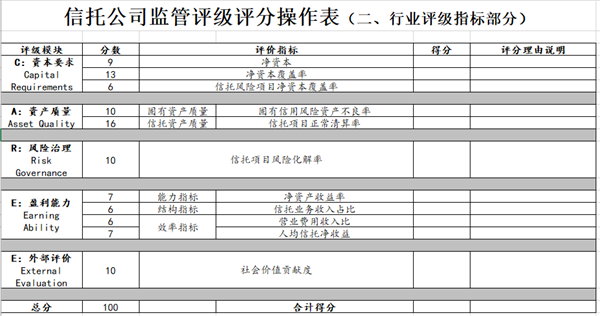

记者从相关渠道获得的最新《信托公司行业评级指引》显示,行业评级包括资本要求、资产质量、风险治理、盈利能力及外部评级五大模块

·资本要求模块涵盖净资本(9分)、净资本覆盖率(13分)及信托风险项目净资本覆盖率(6分)三个指标;

·资产质量模块涵盖固有资产质量(10分)和信托资产质量(16分)两个指标;

·风险治理模块中,信托项目风险化解率是核心指标(10分);

·盈利能力模块则涵盖净资产收益率(7分)、信托业务收入占比(6分)、营业费用收入比(6分)和人均信托净收益(7分)等指标;

·外部评价主要考察社会价值贡献度,分值为10。

有知情人士告诉《国际金融报》记者,上述指标与去年一样,没有变化。

据悉,评级工作需历经前期准备、专题视频培训、信托公司自评、协会秘书处初评、审议和复议五个阶段,最终将信托公司划分为A【85(含)-100分】、B【70(含)-85分】、C(70分以下)。

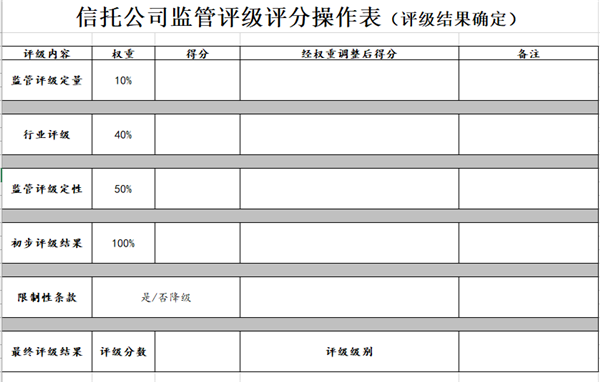

记者了解到,在中国信托业协会层面评级初评结果之外,信托公司还有另一套评级,即银保监会监管评级。

以2019年银保监会监管评级评分的操作指引为例,对信托公司的监管评级定量指标中,资产质量的权重从56分提高到76分,而盈利能力的权重分从44分降至24分。

总的来看,监管评级结果确定包括监管评级定量、行业评级、监管评级定性等方面内容,分别占10%、40%和50%。

行业分化明显

近期,各家信托公司年报相继出炉,营收、净利润、受托资产规模等关键指标也随之披露。

可以看到,一方面,各公司间的经营业绩分化更明显,部分公司信托资产规模逆势增长。另一方面,行业转型发展的动力结构逐渐调整,风险防控对信托公司可持续发展的影响更突出。

相关数据显示,截至4月底,从已完整披露年报的61家信托公司业绩数据上看,信托行业三大梯队分化明显,净利润超过20亿元的8家信托公司组成了行业的头部梯队。

其中,净利润10亿至20亿元的信托公司17家,占比27.87%;净利润低于10亿元的信托公司则占比最高,有36家,达到59.02%。

百瑞信托博士后科研工作站指出,2020年信托公司的盈利能力其实较2019年有所下降。而造成2020年信托公司ROE(净资产收益率)下降的原因主要有两个:一是2020年信托公司净利润较2019年整体下降;二是2020年信托公司净资产规模较2019年整体增长。

从最新规模数据上看,建信信托2020年管理信托资产增加1349亿元(增长幅度9.7%),达到1.53万亿元,已成为国内信托资产规模最大的信托公司。前三名中的其他两位分别是中信信托(1.22万亿元)和华润信托(1.02万亿元)。

行业观察人士指出,信托资产规模对于信托公司来说,是一把“双刃剑”,信托资产规模的壮大,能够为信托公司带来更多的收入,但管理庞大的信托资产需要在人力、物力、能力上相匹配。而信托资产规模小也有利于做精做细信托后续管理,在资产选择上有更多的挑选余地。