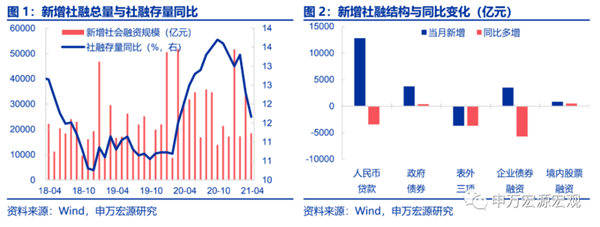

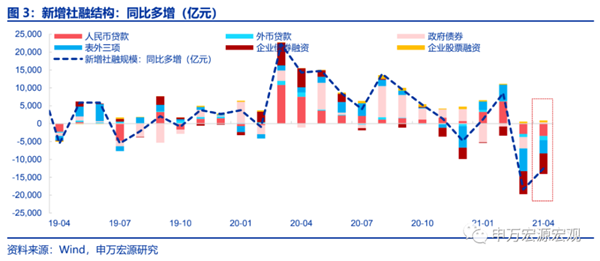

4月社融缩而贷款不低:社融主因表外融资大幅收缩,资管新规过渡期最后一年开始对表外融资增速形成抑制。4月社融、信贷表现明显分化。从社融来看,广义信用环境单月收缩明显,4月新増1.85万亿,同比少増达1.25万亿,较我们的预期低约4000亿。但从结构上来看,低于预期的部分几乎全部来自表外:委托贷款、信托贷款合计单月减少1500多亿,未贴现汇票亦单月减少超2100亿,三项合计低于我们预期约4200亿。表外融资的普遍大幅收缩可能是两大原因叠加的结果:其一可能是年初以来投资需求释放节奏明显较20H2放缓,企业对各类表外融资的需求阶段性有所减少;其二可能在于资管新规过渡期延长后也行至最后一年,更多银行开始从表外业务的资产负债端开始着手进行结构调整,4月可能是一个单月调整比较集中的月份。社融中其他方面表现较为稳定,对实体人民币贷款新增1.28万亿、政府债券融资3700多亿均符合预期,企业债券融资3500亿略好于预期,与正常年份4月接近。4月社融存量同比下行0.6个百分点至11.7%,低于我们预期0.2个百分点。

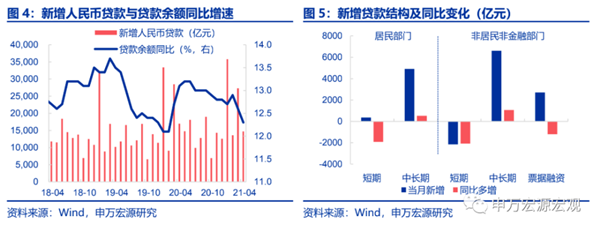

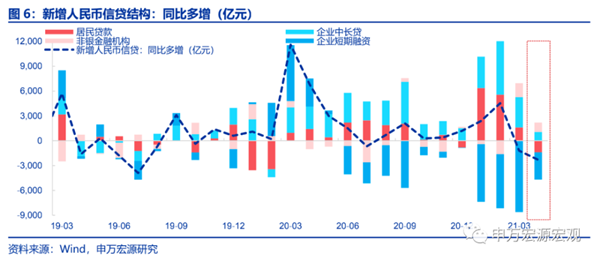

信贷新增符合预期,企业中长贷、居民中长贷持续得到保障,地产产业链融资仍得到总量意义上的合理呵护。4月新增信贷1.47万亿,同比小幅少增2300亿基本符合预期;结构仍持续向居民、企业中长贷倾斜,当月分别新增4918亿、6605亿,同比分别多增约500亿和1000亿。年初以来居民企业中长贷持续在高基数基础上进一步高增,凸显货币政策方向仍在力保地产、基建投资稳定增长,而并不急于在经济恢复的关键年份为大幅压降杠杆率而影响到正常的投资需求。

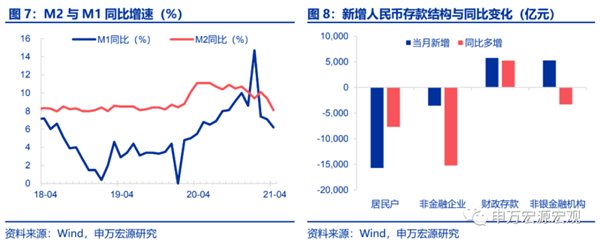

M2、M1增速回落幅度大于预期,单月企业短期资金、广义信用融资收缩形成直接影响。4月M2同比大幅回落1.3个百分点至8.1%,大幅弱于我们预期的9.0%,一方面财政存款同比多增5200多亿回到正常水平,显示财政支出向下半年集中4月仍未开始发力,对流动性形成一定对冲,但此外我们也看到社融增速大幅下行所代表的广义信用的单月收缩也对企业、居民存款普遍性地形成抑制,包括更多表征企业短期流动性情况的M1增速也下行达0.9个百分点至6.2%。尽管M2、M1基数均明显单月走高,但剔除基数之后来看,今年4月的下滑幅度仍然是比较显著的。

社融缩而资金利率反常下降,显示主要是信用需求单月骤冷,而央行在货币供给方面实际上是持续呵护的。但融资需求减少的原因可能存有不确定性。我们结合银行间资金利率,就会发现4月呈现的情况是“货币操作松+社融增速降”的组合,才能够与R007在社融收缩的月份反常下行的现象相匹配。这个组合呈现出一个确定性和一个不确定。确定性的是,央行确实无意在今年这样一个经济恢复固本培元的关键年份,强行通过大幅压降信用增速的方式冒着抑制投资需求正常恢复的巨大风险实施并无太大短期必要的宏观杠杆率压降行为,这一点从一季度货币政策执行报告中再次强调了一季度宏观杠杆率的小幅下行已经被认为是货币政策趋于正常化的重要成果这一点中也可以得到应证,从而我们可以合理预期后三个季度宏观杠杆率得以基本维持稳定,社融增速不会出现失速下行的局面,我们仍维持全年社融增速11.0%左右的预期不变。而一个不确定性则是4月信用需求为何收缩的问题,如果仅是因为资管新规过渡期临近尾声而出现的类似于去年12月那样的单月技术调整的话,未来几个月不会持续信用偏冷,但如果是反映了企业已经开始对通胀和需求前景展望转为谨慎而计划下调投资规模而导致的信用收缩的话,就可能会在今年4季度的投资情况中开始有所反映。5-6月剔除基数的信用增速、以及信用结构,都值得给予更大程度的关注。

以下为正文

一、4月社融缩而贷款不低:社融主因表外融资大幅收缩,资管新规过渡期最后一年开始对表外融资增速形成抑制

4月社融、信贷表现明显分化。从社融来看,广义信用环境单月收缩明显,4月新増1.85万亿,同比少増达1.25万亿,较我们的预期低约4000亿。但从结构上来看,低于预期的部分几乎全部来自表外:委托贷款、信托贷款合计单月减少1500多亿,未贴现汇票亦单月减少超2100亿,三项合计低于我们预期约4200亿。表外融资的普遍大幅收缩可能是两大原因叠加的结果:其一可能是年初以来投资需求释放节奏明显较20H2放缓,企业对各类表外融资的需求阶段性有所减少;其二可能在于资管新规过渡期延长后也行至最后一年,更多银行开始从表外业务的资产负债端开始着手进行结构调整,4月可能是一个单月调整比较集中的月份。社融中其他方面表现较为稳定,对实体人民币贷款新增1.28万亿、政府债券融资3700多亿均符合预期,企业债券融资3500亿略好于预期,与正常年份4月接近。4月社融存量同比下行0.6个百分点至11.7%,低于我们预期0.2个百分点。

二、信贷新增符合预期,企业中长贷、居民中长贷持续得到保障,地产产业链融资仍得到总量意义上的合理呵护

4月新增信贷1.47万亿,同比小幅少增2300亿基本符合预期;结构仍持续向居民、企业中长贷倾斜,当月分别新增4918亿、6605亿,同比分别多增约500亿和1000亿。年初以来居民企业中长贷持续在高基数基础上进一步高增,凸显货币政策方向仍在力保地产、基建投资稳定增长,而并不急于在经济恢复的关键年份为大幅压降杠杆率而影响到正常的投资需求。

三、M2、M1增速回落幅度大于预期,单月企业短期资金、广义信用融资收缩形成直接影响

4月M2同比大幅回落1.3个百分点至8.1%,大幅弱于我们预期的9.0%,一方面财政存款同比多增5200多亿回到正常水平,显示财政支出向下半年集中4月仍未开始发力,对流动性形成一定对冲,但此外我们也看到社融增速大幅下行所代表的广义信用的单月收缩也对企业、居民存款普遍性地形成抑制,包括更多表征企业短期流动性情况的M1增速也下行达0.9个百分点至6.2%。尽管M2、M1基数均明显单月走高,但剔除基数之后来看,今年4月的下滑幅度仍然是比较显著的。

四、社融缩而资金利率反常下降,显示主要是信用需求单月骤冷,而央行在货币供给方面实际上是持续呵护的。但融资需求减少的原因可能存有不确定性

我们结合银行间资金利率,就会发现4月呈现的情况是“货币操作松+社融增速降”的组合,才能够与R007在社融收缩的月份反常下行的现象相匹配。这个组合呈现出一个确定性和一个不确定。确定性的是,央行确实无意在今年这样一个经济恢复固本培元的关键年份,强行通过大幅压降信用增速的方式冒着抑制投资需求正常恢复的巨大风险实施并无太大短期必要的宏观杠杆率压降行为,这一点从一季度货币政策执行报告中再次强调了一季度宏观杠杆率的小幅下行已经被认为是货币政策趋于正常化的重要成果这一点中也可以得到应证,从而我们可以合理预期后三个季度宏观杠杆率得以基本维持稳定,社融增速不会出现失速下行的局面,我们仍维持全年社融增速11.0%左右的预期不变。而一个不确定性则是4月信用需求为何收缩的问题,如果仅是因为资管新规过渡期临近尾声而出现的类似于去年12月那样的单月技术调整的话,未来几个月不会持续信用偏冷,但如果是反映了企业已经开始对通胀和需求前景展望转为谨慎而计划下调投资规模而导致的信用收缩的话,就可能会在今年4季度的投资情况中开始有所反映。5-6月剔除基数的信用增速、以及信用结构,都值得给予更大程度的关注。