5月6日,耶鲁大学发布消息称,投资大师、耶鲁大学首席投资官大卫·斯文森于5日因癌症去世,享年67岁。

斯文森1980年获得耶鲁大学经济学博士学位,1985年开始接管耶鲁捐赠基金。过去十年中,耶鲁捐赠基金年收益率为10.9%,基金规模从13亿美元增长到312亿美元。增长了 22 倍多,过去 10 年的年化收益率为 11.1% ,过去 20 年的年化收益率为 11.4% ,是世界上长期业绩最好的机构投资者之一。

很多人不知道的是,中国最顶级的投资人之一的高瓴资本张磊,正是大卫·斯文森的得意门生。

机构投资的教父级人物

提起巴菲特,大家都不陌生,他的股票价值投资理念已经深入人心。而前摩根史丹利投资管理公司董事长巴顿·毕格斯说:“世界上只有两位真正伟大的投资者,他们是大卫.斯文森和巴菲特。”

1980年,斯文森博士毕业后进入华尔街工作,追随自己的学术兴趣,他加入了Salomon Brothers,他职业生涯的前进是被一个耶鲁校友同时也是Salomon Brothers的投资银行家推荐的,该校友对斯文森印象深刻。1981年,斯文森为构建世界上第一个货币互换协议而努力,那是IBM公司与世界银行之间的一项交易,允许对冲瑞士法郎和德国马克的敞口。在Salomon Brothers工作3年后,斯文森作为高级副总裁加入了Lehman Brothers。

1985年对耶鲁捐赠基金来说是一个很重要的转折点,这一年大卫·斯文森出任首席投资官,带领耶鲁大学捐赠基金开创性地打造出了“耶鲁模型”。因为优异的业绩,大卫·斯文森被媒体称作仅次于巴菲特的传奇式的机构投资管理人。

1985年,斯文森31岁的时候,他收到耶鲁教务长布莱恩纳德邀请掌管耶鲁基金时,毅然选择回归学校,哪怕这次跳槽要减少80%的收入。

在美国,绝大多数的著名高校都是私立大学,比如由哈佛大学、宾夕法尼亚大学、耶鲁大学、普林斯顿大学、达特茅斯学院、哥伦比亚大学、布朗大学及康奈尔大学组成的常春藤联盟,全部是私立大学。

由于校友捐赠的资金比较多,所以美国各个高校的基金规模都相当惊人。比如2018年,哈佛大学的捐赠基金规模达到了383亿美元,排名第一,耶鲁大学是309亿美元,普林斯顿大学是260亿美元,斯坦福是265亿美元。

为了管理好基金,各个高校都使出了浑身解数,它们会聘请专业的人员来操作,有一整套保值、增值的方案,并慢慢显现出了华尔街的投资风格。

耶鲁大学基金,在成立之初它的投资风格非常保守,60%投了美股,40%投了国债,这样的投资方法虽然安全,但是赚的钱也不多,年化收益只有6%。

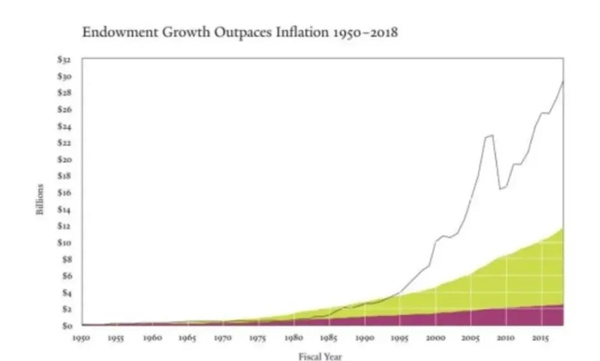

1985年,耶鲁大学基金聘请了大卫·斯文森作为基金经理,当斯文森开始管理捐赠基金时,基金只有13亿美元,而到2018年,基金价值294亿美元,33年翻了22倍多。2018财年(从2017年6月至2018年6月),耶鲁大学捐赠基金实现了12.3%的净收益率(扣除管理费),高于2017年的11.3%,是2014年以来的最佳成绩。

2020财年耶鲁大学捐赠基金回报率(扣除管理费后)为6.8%。捐赠基金规模从303亿美元增至312亿美元,增加了9亿美元。

同时,耶鲁大学捐赠基金的长期回报率足以傲视群雄。截至2020年6月30日,耶鲁大学捐赠基金过去10年的年化回报率为10.9%,过去20年的年化回报率为9.9%。而过去20年,美国大学捐赠基金的平均年化回报率仅为5.6%。过去20年,耶鲁大学捐赠基金的规模也从100亿美元增至312亿美元,增加了212亿美元。

近年,耶鲁大学捐赠基金大胆地增加了对美国之外股票资产和另类投资资产的配置,秉承长期主义。由于业绩优异,耶鲁模式在投资圈久负盛名。

由于在2005年的时候,基金实现年化收益16.1%,他被称作“Yale's 8 billion dollar man”,耶鲁大学基金成为全球最具成长性的基金管理机构。所以大卫·斯文森有一个绰号,叫作“耶鲁财神爷”。

耶鲁大学捐赠基金是美国表现最好的大型机构投资者之一。过去十年间,耶鲁大学捐赠基金有七年的收益率位居全美所有大学基金的第一位,说它是全美收益最好的大学基金也不为过。

事实证明,耶鲁大学捐赠基金的投资组合还具有很强的穿越周期的能力。受市场影响,2016年美国多数大学基金业绩惨淡,一大批基金业绩为负,规模世界第一的哈佛捐赠基金收益率为-2%。但耶鲁大学捐赠基金仍然取得了3.4%的正收益。

耶鲁模式有两个核心:以资产配置为出发点,多元化配置,进行分散投资;大比例超配长期投资、另类资产这样的能够穿越牛熊的配置方式。

首先,改变传统模式进行大类资产配置,在资产配置的基础上进行分散的多元配置。

传统捐赠基金一般保守地投资于美国股票和债券,斯文森认为这样的保守投资组合注定表现平平,收获比市场平均值更低的利润。

资料显示,刚接手耶鲁基金时,斯文森也不知该如何管理,于是他雇用了耶鲁老同学Dean Takahash为自己的战略伙伴,两人花了数年的时间评估各种投资组合,考虑不同的投资战略。在与耶鲁投资高层多次沟通之后,斯文森决定将投资组合理论付诸实践。他将原本投在国内股票债券上的大约3/4的耶鲁捐赠基金分散到一系列其他投资项目中,包括购买公司控股股权、基金和地产、木材、石油、汽油等硬资产。斯文森不强调对债券和现金的投资。他认为债券和现金只能带来低于市场平均值的回报。尽管斯文森的一些投资项目本身具有很大的风险,但这些投资组合却恰恰验证了投资组合理论所预料的:投资组合降低了波动性,从而提高收益率。

其次,以流动性换取超额收益,偏好长期投资于另类资产。

耶鲁模式认为获得流动性是以牺牲收益为代价的,所以大量配置非流动性资产,比如私募股权,这样能够享受流动性溢价。

斯文森接手后配置策略上强调长期投资,追求长期稳定的收益率。重仓流动性很低的另类资产,包括绝对收益、实物资产和私募股权类资产。由于低流动性资产相对高流动性资产而言有更高的预期收益,两者的收益差额即可产生流动性溢价。

第三,通过严格的资产再平衡策略,避免择时操作。

耶鲁基金对于每一大类资产都有着明确的配置目标,并严格的执行再平衡的策略。意味着并不是追求买低卖高,而是通过不断调整资产的配置比例,达到降低风险的目的。其每年都会根据当年市场情况,提前进行资产配置目标的设置。

耶鲁基金的超额收益极少来自于市场择时,在《机构投资的创新之路》一书中,斯文森曾写道,从本质上说,市场择时是对长期投资目标的否定。投资者需要在短期内对他们在长期投资时需要考虑的各项因素做出正确分析,但这样的代价过于高昂。而且,投资者需要承担与长期投资目标不符而造成的损失。

第四,设立自己的投资办公室,不断培养专业人才。

耶鲁大学捐赠基金通过设立自己的投资办公室,不断培养专业人才,这一定程度上减少管理人因为业绩不佳而离开的情况。

在挑选基金人才上,斯文森很有眼光。他将耶鲁的捐赠基金分派给100多个不同的经理人,包括几十只对冲基金。他曾表示,对任何有才能的人都感兴趣,他喜欢有激情的人,对自己从事的行业狂热的人,偏爱那些把自己的钱大量投入到自己管理的基金中的经理人。

高瓴资本张磊的导师

作为中国最成功的投资人之一,高瓴资本张磊职业生涯的起点便始于出色的基础研究,这个突破点发生在耶鲁大学捐赠基金招收他当实习生的时候。当时这不是一个常规性的安排,因为耶鲁大学捐赠基金通常不接收MBA学生当实习生,但张磊给首席投资官大卫·F·斯文森留下了深刻印象。

“几乎立刻就能看出,张磊非常出色,有着极为不凡的洞见,”耶鲁大学捐赠基金的高级主管迪恩·高桥说,他称张磊能够看出哪些公司可以变得很出色,“我们很好奇,为什么这个来自中国的小伙子会有这些洞见?”

张磊曾说求学和职业生涯中,耶鲁大学基金是他的一大转折点。

张磊称,转折点是我在耶鲁大学捐赠基金工作,而不是单纯的学习。在找工作这个煎熬的过程使自己重新发现了自己,再加上第一份工作中跟什么样的人工作,我觉得这两件事对我影响比较大,其实刚进耶鲁基金实习工作是不得已而为之。

找了好几个别的工作机会,都被拒绝了。

比如波士顿一家管理咨询公司。面试时对方让我分析个案例,问我某公司在某一设定区域内应该建多少家加油站。我反问对方,为什么需要建加油站?想想看,加油站的作用是什么?能改作它用吗,比方说,这个地段是否更适合开杂物店?会过时吗,比方说由于电动汽车普及而不再需要加油站了?其实这些并非愚蠢的问题。但面试我的那位老兄同情地看着我说,“您可能缺少当咨询师的能力。”第一轮的面试我参加了不少,但很少收到复试邀请。就在所有的门似乎都对我关闭了的时候,我在耶鲁投资办公室找到了一份实习生工作。

2005年6月高瓴刚刚成立,2005年,获得MBA文凭的张磊说服耶鲁大学捐赠基金,交给他2000万美元资金用于投资中国新兴公司。虽然规模不大,但基金的自由度非常高,投资范围可以横跨天使、VC、PE和二级证券市场。

而张磊也给了恩师颇为丰厚的回报,高瓴资本已经累计给斯文森的投资带来了十几亿美金的收益。