快乐,永远都是短暂的

有关“土地出让金从政府非税收入转为税务部门征收”,询问我的人实在太多了。

今天作为特别福利,在文章开头直接给大家一个解读吧。给大家分享一下逻辑:

大家都在问我有关土地财政收入征收新政,会不会让楼市崩塌?

当然,随意打开有关这个问题讨论的那些野鸡财经声音,都说“楼要崩”。

这些人还是不明白房子是财政现象所致。

这是愚蠢,更是无知所致。

事实上,我仔细查看了相关文件,这里面有几个点我们要把握:

这仅仅只是流程改变,但是,钱的使用还是地方说了算;

这仅仅是地方财政全透明的一步,让中央可以看得清清楚楚;

这是把最终的决策权给到中央,但是,平时地方正常花钱。背后体现是对全国各地方和中央财政未来统筹一盘棋的超前布局。为何?因为,真的财政没钱了!!!

这再一次证明,离开楼市,中国经济会出问题。

总结,这个事情不仅不会让“楼要崩”,而仅仅是把地方财政管理起来,全透明的展示给中央看。

这是全域进入准战时状态,全面all in进行国内总动员!

在中美产业链战争全面白热化的背景下,中国已经事实性的进入全域总动员模式!

如果你们看懂的是后面那句,那么,恭喜你,真的生智慧了!

这也就意味着,未来连中央财政也离不开土地财政的整体力量。

因为,既然要跟老美干到底,这东西可烧钱了。所以,不能放任地方财政乱来,而是要统筹起来,用在刀刃上。

当然,这里面也有问题,那就是地方城投后面怎么办?流程走不通了,会不会出现爆雷,进而让隐形地方债浮出水面?可能性越来越大。不过,这也就只能未来再说了。

现在,那些野鸡财经声音的论调是:认定“楼要崩”的逻辑是地方财政驱动楼市房价上涨。

试问,真的这么简单吗?

养老金的钱哪里来?老师、公务员、医生的收入哪里来?国企订单又从哪里来?

只要这些部门还是越来越缺钱,无论如何打击楼市,都是阶段性的。

除非你同意,养老金、低保、事业单位工资、城市基础建设和养护、基础教育投入等等开支全部取消。

这可能吗?

如果我们要做个总结,那就是国运已经与核心城市楼市彻底捆绑了!!!

这就像现在开始反垄断科技公司一样,你觉得是为了什么?背后的逻辑,是一个道理。

请大家自行复习下面这个词:

拗分

好了,接下去,正式进入今天文章的重要内容。

——————————

德国的通胀也都2.4%了,这可是全球通胀控制的最好的经济体,竟然也变成这样了。

据说,韩国人现在买台冰箱,都要2万人民币。

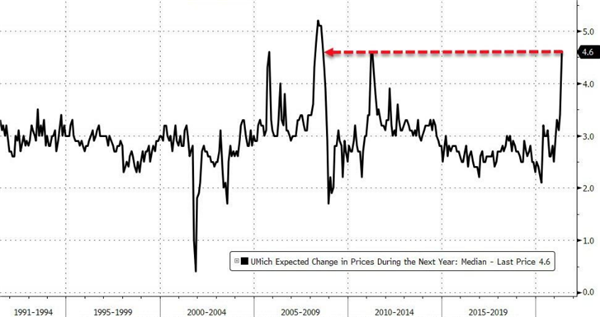

再来看看美国,下图是消费者调查预期未来一年的通胀数据,该预期终值维持在4.6%。上一次数据如此接近5%左右,还是2008年的次贷危机。

这从侧面反应了,当前全球通胀飙升的恐怖程度。

以上还仅仅只是实物类的通胀,看看资产价格的通胀更是惊人。

我去年这个时候跟大家说2021通胀要全面飙升,很多人觉得简直是天方夜谭。

因为,疫情严重的打击下,都封城宅家里了,大家预期未来可能就是大萧条。

然而,伴随着今年以来美国企业开始全面补库存,中国的出口全面飙升,进而直接引爆全球大宗商品价格疯涨。

假设只是看看数据,而不是看历史背景,还真的以为穿越回了次贷危机前夕的繁荣时光了。

可以说,本轮实物和资产价格双通胀确实是各国央妈放水放出来的。但是,这并不是故事的全部!

更为致命的是,全球各地遭受疫情打击后,各国的复工复产情况极不均衡,导致产业链上各种断供的情况时有发生。

这等于强化了“大量的货币追逐有限的商品”!

由此,我们看到了多少年没有看到的一幕:

富国资产泡沫,穷国通胀失控

——————————

对于发达国家,不是通胀不严重,而是人家起码扛得动。当地人真正扛不动的,恰恰是资产价格飙升。

反之,贫穷的弱国,吃饭都成问题,还谈什么资产。当地大多数人口可支配收入中的食物支出占比更加疯狂,也更加无奈。

截至目前,全球有一半的低收入国家已经堕入了债务危机的边缘,随时可能发生大面积的崩塌。

哪怕是发达国家,现在也开始小心谨慎了。

比如,日本央妈前段时间买日股ETF特别high,现在突然不买了。

又如,加拿大央妈也开始谋求加息,来维稳当地的房地产火爆。

站在全球产业链的维度去看,以前美国等发达国家可以利用自己的产业优势,疯狂向经济差的国家摊派自己的成本。

通过不断打压弱国的出口产品,来压低本国的通货膨胀率;然后,玩玩股票和房子,享受美好人生。

可现在,太难了~

唯一一个还可以压榨成本的中国,现在跟大家全部翻脸了。

而要去向东南亚、拉美、非洲等地区挤压成本,近乎是不可能的了。

就像韩国的冰箱为什么涨价?因为钢铁涨价了!

分析到这里,我们可以总结一下:

对于发达国家而言,以前是可以通过对穷国输出通胀,对内拉升金融资产来维稳本国经济;可现在,穷国背不动通胀,也没有能力背,本国的金融资产价格却无法继续拉升了。

这等同于成本(通胀)开始飙升,收入(资产价格)很难继续爆炸性繁荣了。

更要命的是,现在全球最大的内需市场美国,其内需也不过是靠着美联储印钞来续命的。

美国财政给民众发钱,美联储印钱给财政去融资,就是这个模式,玩了一年多。

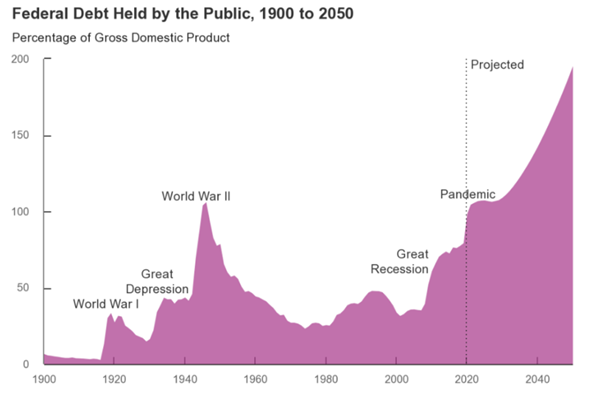

该图显示的是美国联邦债务余额/GDP的比例走势,一目了然的是,现在的比例已经和二战巅峰期是一模一样的了。

所以,要继续这么加杠杆玩下去,已经非常非常艰难的了。

也因此,美国对于中国任何可能影响美元霸权的举动都异常敏感,背后的逻辑就是担心债务危机引发美国经济超长周期的崩塌。

——————————

玩到今天的地步,其实,美联储已经没有选择了。

资产价格膨胀,不算可怕;通胀飙升,也不算可怕;可怕的是,两个东西一起来!

按照现在的走势,今年夏天美国的通胀会是真的有机会上攻4%的,那么,美联储到底如何选择呢?

而且,连美国都通胀4%了,那么,其它大多数国家呢?

连最有能力往外输出通胀的经济体都饱受通胀之苦,全球通胀海啸还会迟到?

其它国家的央妈只能提前加息了。

因为,一旦美联储先拉升融资成本,那么,没有一个后进国家不会出现经济垮塌、资产雪崩、资本外流、货币贬值的。

可问题来了,如果后进国家都先行加息应对了,它们的债务危机也会爆发,进而反身性冲击美国本土。

那么,美联储又该怎么办?

当前来看,拜登1.9万亿美元的大礼包可能要提前结束了,因为很多人拿了钱不肯上班。

届时,失业率数字会非常好看,而锚定数据的美联储可能就会被逼着提前启动收紧。

而一旦到了这步,现在看似异动火热的经济,就会马上陷入萧条之中。

是的,该来的萧条,它终究会来到。

只不过,它是一波短暂的繁荣后,才到来。

这种来回抽耳光的节奏,将来注定很多人会面临破产、倒闭、违约。

那么,中国呢?

中国的PPI很有可能在5月飞速拉升到7%,甚至是8%。但是,中国5月份的PMI又显示,远期的出口订单开始出现下降了。

所以,为了提前布局应对,中国大概率也会在第三季度开始逐步边际收紧货币政策。

这既是为了应对美联储可能提前到来的收紧,也是为了后续的全球经济萧条布局应对,为未来救市储备子弹。

经济和自然一样,皆有春夏秋冬:

清算的日子,不远了!